(4-6-2019). El mercado español de fitness seguirá aumentando el número de gimnasios que lo conforman, pero estarán concentrados en menos operadores. Así lo vaticina la consultora BDO que prevé además una recuperación de los niveles de ingresos pre-crisis.

Un nuevo mapa se vislumbra en el futuro próximo para el sector español del fitness, en el que se mantendrá la tendencia positiva en la apertura de gimnasios detectada en los últimos años. Pero también se espera que aumente paulativamente la concentración del mercado, por el que la oferta de clubes pasará a estar gestionada por menos manos pero más grandes y potentes.

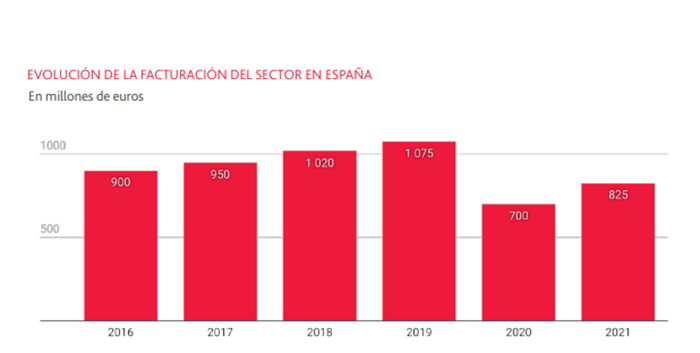

Todo ello, con un escenario que desprende positivismo, esperando unos niveles de ingresos que se podrían llegar a equiparar a los años pre-crisis.

Así de desprende del estudio ‘El mercado del fitness en España en 2020: hacia un nuevo mapa’, realizado por la consultoría BDO y que ha sido presentado en Madrid esta mañana.

Más inversión

Una de las principales conclusiones que presenta el informe es que el 83% de las empresas del sector del fitness español prevén realizar nuevas inversiones en la industria durante 2019.

A su vez, el 75 % de los operadores del sector esperan realizar nuevas aperturas a lo largo del año, al tiempo que el 52 % confían en aumentar su facturación mediante estrategias basadas en el incremento de centros; el 24 % a través de nuevos modelos de negocio y para el 16 % mediante el crecimiento de usuarios registrados.

El significativo número de operadores que tienen la intención de abrir nuevos centros se enmarca dentro de la tendencia del sector, cada vez más extendida, consistente en movimientos corporativos de fusiones y adquisiciones (M&A). Se espera, además, que con ello se produzca una reducción significativa del número de agentes que operan en el mercado, actualmente formado por 60 cadenas que gestionan alrededor de 4.000 centros deportivos, mientras que se prevé una recuperación de los niveles de ingresos equiparándose a la etapa precrisis de la industria. En concreto, las empresas del sector se muestran optimistas: nueve de cada 10 empresas prevén una evolución positiva de sus ingresos y el 88 % esperan incrementar el número de clientes durante 2019.

Pelayo Novoa, BDO, durante la presentación de las conclusiones del estudio en Madrid.

El 52% de los operadores saldrá de compras

En este sentido, el 52 % de las compañías prevén abordar a lo largo de 2019 alguna adquisición de centros o empresas, si bien para el 54 % de las empresas el número de transacciones que se realizarán serán similares a las de años anteriores.

La evolución hacia la concentración del sector ha sido muy activa en cuanto a movimientos corporativos, tanto en integraciones de compañías como en compras de centros. Al respecto, destaca la entrada en el accionariado de firmas de inversión (como el Private Equitiy de capital español) para impulsar este nuevo mapa del fitness en España, que se encuentra en fase de crecimiento tanto en abonados como en nuevas aperturas. Una tendencia que continuará a lo largo del año para ocho de cada 10 operadores.

Para Pelayo Novoa, socio de Advisory de BDO: “Al igual que en otros sectores, en el mercado del fitness en el que la competencia es cada vez mayor, el tamaño es cuestión de supervivencia. El capital privado es una buena oportunidad a la hora de consolidar distintas empresas de un mismo sector para ganar tamaño y competitividad en un sector cada vez más global, y con la entrada de operadores internacionales”.

Retos del sector fitness en España

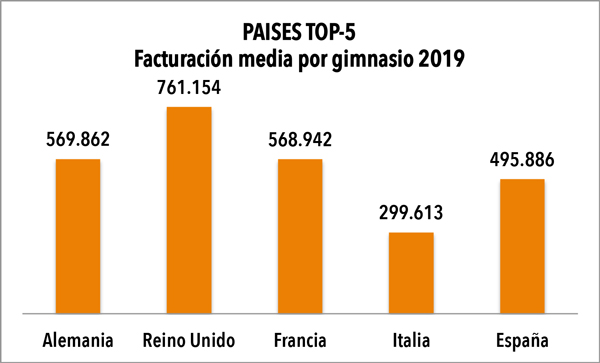

Uno de los desafíos para el sector fitness será cómo abordar la presencia de nuevos players, puesto que el 88,5 % de los actores de la industria esperan la entrada de nuevos competidores internacionales. Sin embargo, la llegada de otros operadores a la industria no resulta una amenaza para el mercado actual puesto que solo el 4 % lo percibe como una preocupación.

En cuanto al resto de riesgos a los que se enfrenta la industria, se observa una clara disparidad de desafíos a los que habrá que hacer frente. La principal preocupación para las empresas es la dificultad para fidelizar y retener a los clientes, para el 42 % de las compañías, seguido de la aparición de nuevos modelos de negocio (31 %) y el endeudamiento (23 %).

Ante el reto de fidelizar y mantener a los clientes, la diferenciación, mediante la prestación de servicios, se presenta para todos los segmentos en los que se divide la industria (concesional, low cost, medium, premium y boutique) como una gran oportunidad. En este sentido, la ampliación de los servicios que se ofertan en los centros se ha convertido en la principal propuesta de valor que, al mismo tiempo, supondrá eliminar las tradicionales barreras entre segmentos. De esta manera, la principal ventaja competitiva es la proximidad y la cercanía con el cliente, es decir, la prestación de servicios personalizados a los consumidores.

Para Pelayo Novoa, socio de BDO: “De acuerdo con nuestro estudio vemos cómo han surgido centros de alta especialización, servicios de entrenamiento personal, disciplinas nuevas, aperturas 24 horas y conceptos de pago por uso, retando como competencia al gimnasio tradicional de proximidad. No obstante, aún existen colectivos sin atender por tramos de edad, como por ejemplo el segmento llamado silver economy, ya que de acuerdo con diferentes estudios, en 2050 se espera que España sea uno de los países del mundo con más personas por encima de los 65 años”.

“El capital privado –añade Pelayo Novoa- es una buena oportunidad a la hora de consolidar distintas empresas de un mismo sector para ganar tamaño y competitividad en una industria cada vez más global, y con alto endeudamiento por el tipo de activos de larga realización. En nuestra opinión, otro de los retos en el plano de las operaciones corporativas será el de las operaciones transversales entre distintos modelos de negocio o segmentos dentro del sector: premium, medium, boutique…”.

Diversificación de servicios y subida de precios

Una de las tendencias a las que apunta el mercado es la conversión de los centros en clubes sociales que ayuden a la conciliación, la socialización y el entretenimiento. Ejemplo de ello es ofrecer servicios relacionados con la nutrición, el ocio o la belleza y que, en última instancia, favorezcan la venta cruzada.

Vinculado a lo anterior, las distintas tarifas abonadas por los consumidores de los diferentes segmentos no apuntan hacia una guerra de precios. El 56 % de las compañías estiman que los abonos se encarecerán, mientras que para el 40 % de las empresas se mantendrá una estabilidad de los precios. Por segmentos, el low cost y medium es donde se prevé un mayor incremento de las tarifas para el 46 % y 40 % de las compañías, respectivamente.

Digitalización, terreno por correr

Sobre la transformación digital, pese a que es percibida como una nueva oportunidad para mejorar la experiencia de usuario, solo un 12 % de las empresas del sector fitness consideran que la digitalización está ampliamente desarrollada en sus procesos, mientras que el 46 % de las compañías reconoce que todavía queda trabajo por hacer en este sentido. Sin embargo, para el 75 % de las organizaciones la tecnología será un elemento clave en su estrategia y solo un 8 % de las empresas considera que no será un factor relevante.

Para Pelayo Novoa, “el sector fitness no es un mercado maduro, puesto que existen oportunidades de crecimiento vía innovación y aparición de nuevos segmentos, además de las operaciones corporativas”.

[…] innovar en un gimnasio no es tan sencillo como parece. Además, tomando como punto de partida esta noticia de la revista CMD en la que se señala que , «el fitness español crecerá en gimnasios pero agudizará la […]